8 апреля 2022

Гайд по LTV, вторая часть: сбор данных и выбор подходящего метода расчета

Андрей Муратов,

управляющий партнер Coffee Analytics

В первой части гайда по LTV разобрали основы — что такое LTV и зачем он нужен, какие индустрии выиграют, если будут анализировать LTV, какие данные использовать.

Как мы выяснили, все виды бизнеса, где клиенты совершают более одной покупки, могут посчитать LTV. В этой части разберемся, как это сделать:

Особенности расчета LTV в разных индустриях

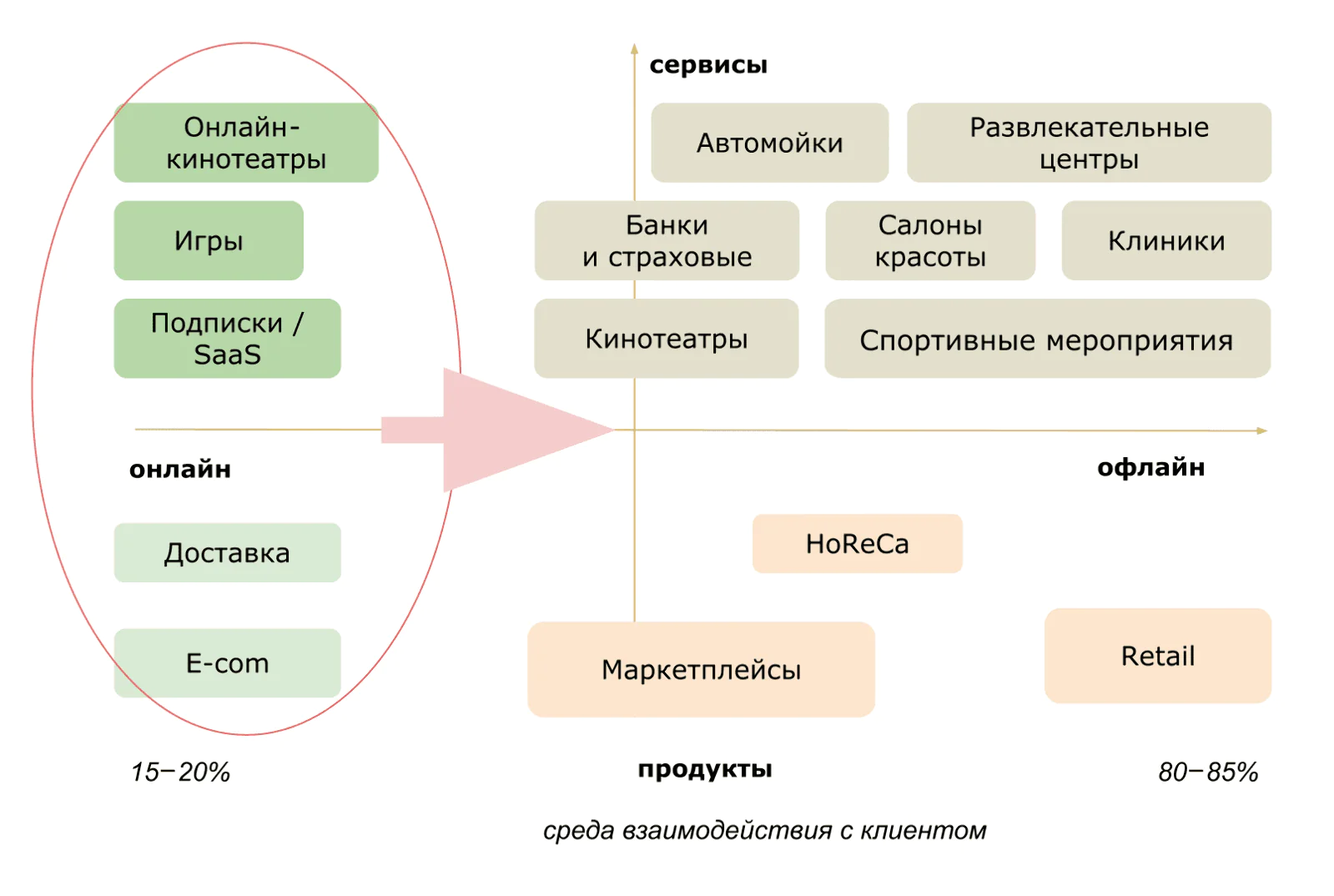

Выбор метода расчета зависит от бизнес-модели и доступных данных в базе, которые в разной степени оцифрованы для разных индустрий. В этой связи полезно взглянуть на потребительские рынки (как сервисы, так и продукты). За последние 20 лет многие новые компании запустили онлайн-бизнес, а исторически офлайновые стали омниканальными.

Онлайновые компании собирали полные данные о клиентах и транзакциях с самого начала и «жили в облаке» с первого дня. Как следствие, имея историю покупок и взаимодействия с сервисами, они подошли к задаче расчета LTV первыми. Многие академические работы 1990-х и 2000-х годов строились на данных таких отраслей, как телеком и e-com. Поэтому при использовании опыта и формул из этих работ нужно четко понимать, для каких бизнес-индустрий они создавались.

Некоторые потребительские рынки и тренды цифровизации:

В офлайне, а это примерно 80–85% всех транзакций клиентов, сложились иные паттерны их поведения. Поэтому любую предлагаемую формулу и готовый подход надо рассматривать с большой долей скепсиса и искать их источники.

Так, подход для расчета LTV потребителя мобильной связи не подойдет для магазина одежды или спортзала, продающего годовые абонементы на фитнес-услуги: люди не покупают вещи каждый месяц, а купив абонемент на год, редко продлевают его.

Поэтому в этой части гайда мы разберем четыре основных типа расчета: когортный, валовый, статистические подходы и подходы с машинным обучением. Определим бизнес-модели, индустрии и доступные данные, для которых предпочтительно использовать тот или иной тип расчета.

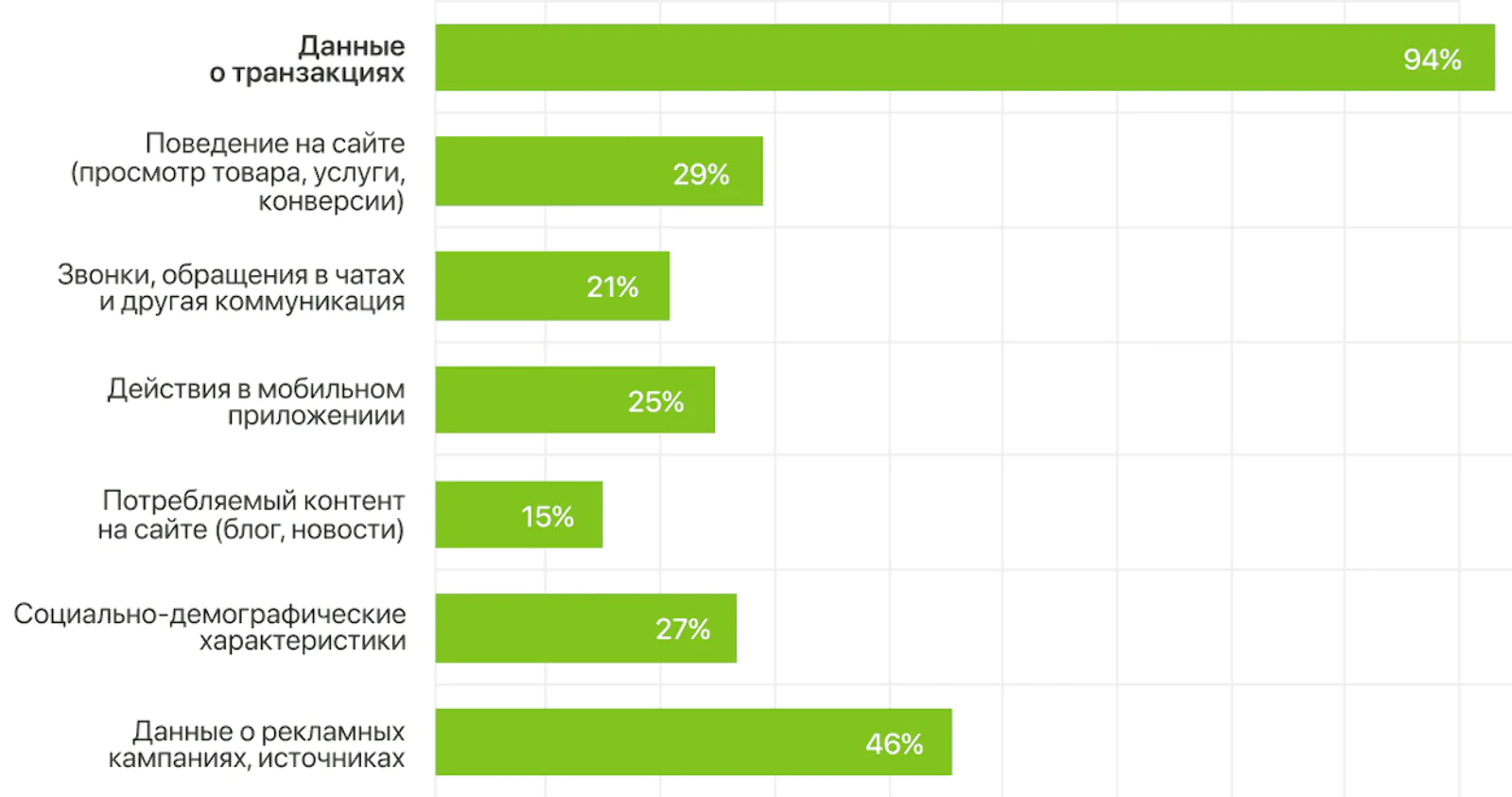

Все компании по умолчанию собирают транзакционные данные в ERP- или CRM-системы. Этих данных уже достаточно для надежной оценки метрики.

Согласно исследованию LTV в СНГ, транзакционные данные используют в расчете 94% компаний. В B2C — 100%, в B2B-сегменте это могут быть не транзакции, а размеры контрактов на поставку или другие немонетарные договоренности, например бартер:

Источник — исследование Coffee analytics и Mindbox

Даже только с этими данными можно рассчитать:

исторический LTV (чаще с помощью когортного метода и валового, то есть формул со средними значениями);

прогнозный показатель (с помощью статистических методов или библиотек машинного обучения).

Валовые методы с формулами и подбор правильного периода для расчета LTV

Под валовым методом обычно понимается подсчет «валом» — среднее значение для всей базы клиентов. Ни одна формула не расчитывает LTV уникального клиента. Интерпретируя результаты, всегда полезно помнить о расчете как о среднем значении, что уже применимо для

расчета юнит-экономики. Однако достаточно умножить среднее значение на количество всех активных клиентов (совершивших хотя бы одну покупку за год или иной период оценки) и получить LTV всей базы. Этот показатель часто сравнивают со стоимостью всей компании, например, при раунде инвестиций или продаже.

Лайфхак. Валовым методом по формулам все-таки можно рассчитать средний LTV отдельной части базы. Для этого нужно использовать все участвующие в расчете переменные строго для одного сегмента клиентов (например, региона) или прибегнуть к ограничению по иному признаку, например, периоду первой покупки, как в случае с когортным анализом.

Расчет LTV сужается до одной когорты — обычно день, неделя, месяц или квартал (в зависимости от частоты покупок в бизнесе). Таким образом, LTV подсчитывается как сумма всех покупок (или маржа) когорты за весь период ее жизни.

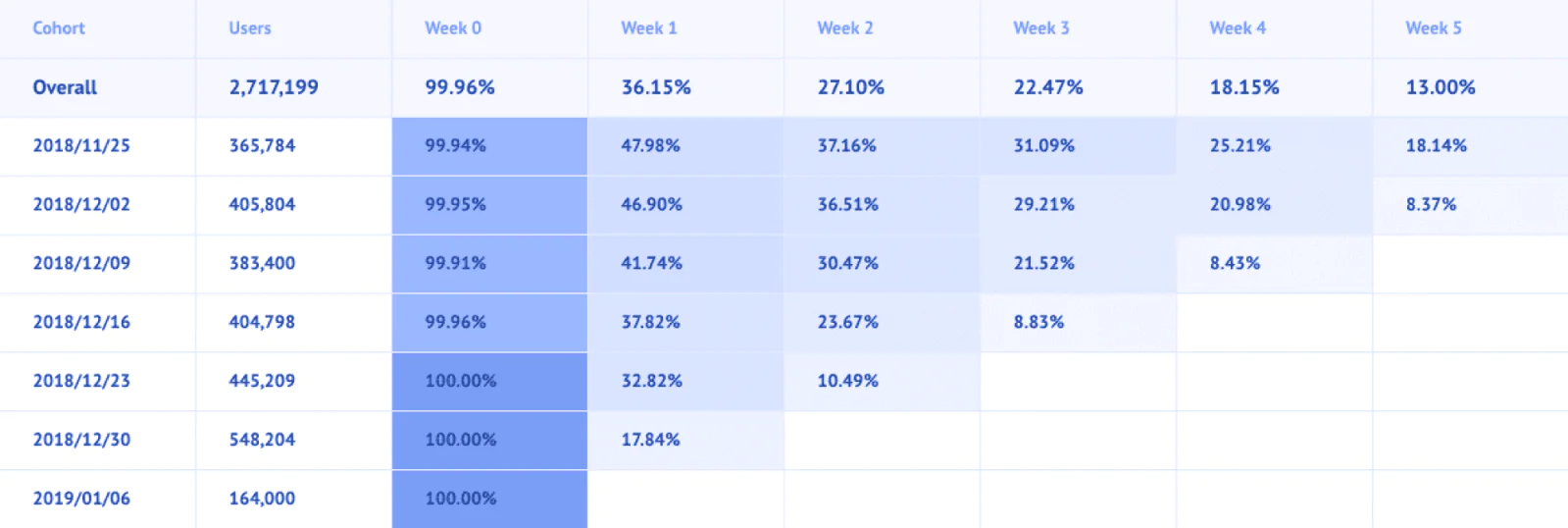

Когорты могут значимо отличаться по размеру за счет сезонности бизнеса и качества привлеченных клиентов. Для полной оценки LTV когорты нужно ждать снижения ее активности до нуля. Это непрактично и может занять долгое время. Поэтому компания может считать LTV за полгода, год или другой интервал, в котором будет накапливаться 95% всей LTV или больше. Пример «Галамарта»:

Когорта декабря 2020 года на восьмой месяц жизни прибавила около 3% (6654 : 189 552) и, скорее всего, за 12 месяцев выполнит предложенное условие

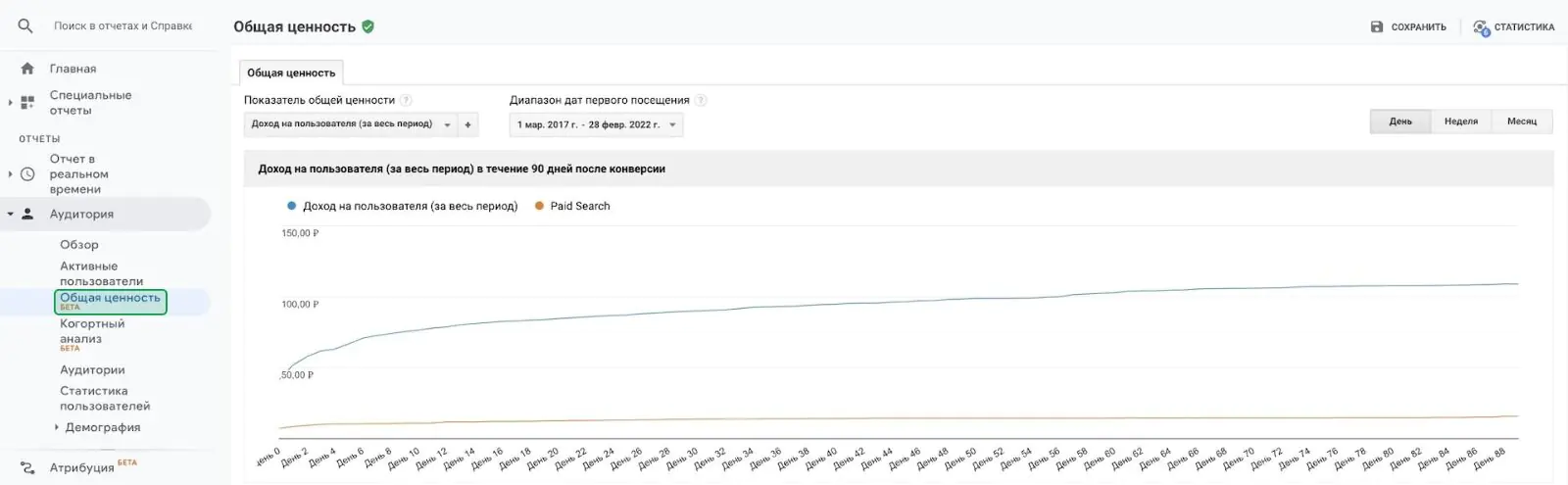

Когортный отчет LTV в Google Analytics

Отчет позволяет гибко сегментировать аудиторию и, например, сравнивать ценность клиентов из разных каналов. Однако надежно рассчитать LTV смогут только некоторые бизнесы — например, онлайн-сервисы с небольшим набором услуг. Для остальных обязательно должна быть

настроена расширенная торговля в Google Analytics. Но загружать себестоимость товаров, возвратов, рекламаций и прочего довольно сложно, к тому же надо учитывать недолговременность хранения cookie или их полную отмену. Поэтому цифры будут иметь приближенное значение и мы рекомендуем

строить подобные отчеты во внешних системах, учитывающих все действия пользователя. Однако для примерной оценки этот метод отлично подойдет.

Когортный анализ в Google Analytics

Это распространяется и на отчет «Общая ценность», который появился несколько лет назад и представляет собой динамику среднего LTV. Он гибко настраивается и может учитывать разные действия в качестве ценности (

подробнее в справке Google). Однако сомнения в точности сохраняются:

Уникальные пользователи в Google Analytics определяются автоматически с помощью идентификатора клиента Client ID, то есть устройства или браузера, а не конкретного пользователя. Если человек совершил покупки с телефона и с компьютера — это два разных клиента для GA, синхронизации с CRM не происходит.

Client ID хранится в файлах cookie браузера и сбрасывается каждый раз, когда пользователь удаляет их при чистке истории.

Нет транзакций из других каналов — офлайна, соцсетей, чат-ботов, мобильных приложений.

Отчет «Общая ценность» в Google Analytics

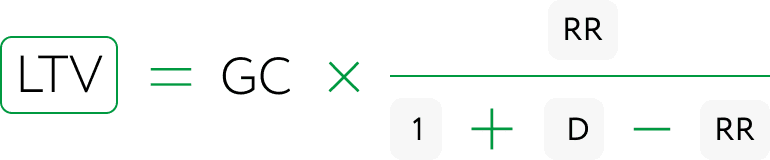

Расчет ценности клиента валовым методом через churn rate (

отток клиентов), маржинальность и коэффициент дисконтирования. Это универсальный метод, применимый для большинства индустрий.

Посчитав и приняв маржу и уровень удержания клиента постоянными, можно использовать такую формулу для расчета среднего LTV одного клиента (или всей базы):

— GC (gross contribution) — средняя прибыль с пользователя за выбранный период (например, месяц);

— RR (retention rate) — коэффициент удержания, процент покупателей, которые остаются с компанией после последней покупки в течение выбранного периода;

— D (discount rate) — стоимость капитала для компании, коэффициент дисконтирования.

1. Считать можно и по выручке (обороту). В таком случае вместо GC нужно взять AOV (средний чек).

2. Период, для которого рассчитывается маржа (или оборот) и уровень удержания, должен быть одинаковым.

3. Формула предполагает, что клиент начал пользоваться сервисом сегодня, а первый платеж делает в конце первого периода — одного цикла со дня, когда он пришел. Если нужно посчитать LTV с учетом его незамедлительного платежа, добавьте GC (+1).

Если со средней прибылью можно разобраться, то с коэффициентом удержания сложнее. Дело в том, что этот параметр будет

отличаться для каждой когорты в каждый месяц (высокий отток в начале постепенно замедляется и может долго двигаться к нулю):

Поэтому берется усредненный показатель сразу для всей базы, не учитывающий точку старта покупок. И делается допущение, что такой показатель будет сохраняться постоянно, отражая природу бизнес-модели.

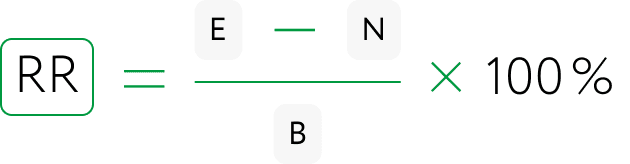

Формула для коэффициента удержания (retention rate):

Е — клиенты в конце периода (например, месяца);

N — клиенты, привлеченные за период (месяц);

B — клиенты в начале периода (месяца).

Важно понимать: делая прогноз, например, в декабре, вы будете считать отток в предыдущем месяце — ноябре, и отток может быть ниже, чем в другие месяцы, по сезонным факторам, а не бизнес-причинам. То есть итоговый расчет может сильно колебаться от месяца к месяцу.

И наконец, стоимость капитала (discount rate, или WACC) часто уже задана для компании. С этим вопросом можно обратиться к финансовому директору или использовать цифру от 10 до 20% с учетом размера бизнеса (более крупному бизнесу проще занимать средства на внешних рынках под меньшие проценты). Discount rate всегда дан для года. Значит, для формулы его нужно привести к месячному периоду или все остальные параметры в формуле привести к годовому.

20 долларов — средняя выручка на одного клиента в месяц (100 долларов выручка и 80 долларов — себестоимость товаров),

0,8 (или 80%) — RR, коэффициент удержания,

0 (или 0%) — стоимость капитала, discount rate. Значит, его не учитываем.

Средний LTV клиента = 20 $ × 0,8 : (1 + 0 − 0,8) = 80 $.

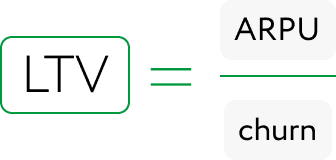

В этой формуле легко увидеть, что 1 — retention rate = churn rate (коэффициент оттока), а gross contribution за период — это

ARPU (средний доход с пользователя за период, так как игровые модели и модели мобильных приложений игнорируют себестоимость продукта). Значит, вся формула такая:

И далее с ней можно работать удобным для вас образом.

Главные недостатки этого подхода:

— он рассчитывает LTV для всей базы в целом, даже не для определенной когорты. Хотя теоретически он и применим для работы с отдельными сегментами (например, городами или полом клиентов);

— хотя кажется, что считается прогноз, на самом деле берутся статичные средние показатели за последний известный период в прошлом и экстраполируются без какого-либо учета неоднородности базы и сезонных факторов.

Развитие формулы в сторону уточнения метрики

Интересным представляется

развитие формулы в сторону уточнения метрики за счет расходов на удержание клиентов. Туда могут входить как фиксированные затраты (за ПО), так и баллы лояльности, акции, техническая поддержка и так далее.

В общем виде формула такая:

Первое ее слагаемое — та же сумма ряда (сумма бесконечно убывающей геометрической прогрессии), которая была представлена выше. Как перевести ее к исходному виду, данному изначально, —

в статье Quora

Второе — расходы на удержание клиентов, М в каждом периоде. Также предполагается, что они стабильны. Степень (i − 0,5) в знаменателе берется для того, чтобы усреднить дисконтирование на середину периода. А (i − 1) в числителе — поскольку расходы на удержание начинаются со следующего периода.

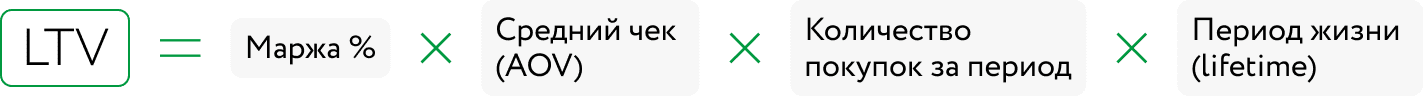

Среди формул это, пожалуй, самый оптимальный подход. Из других встречающихся можно отметить такую формулу:

По сути это раскладывание на множители формулы ARPU × lifetime с добавлением маржи, например, для магазина.

Все иные формулы строятся вокруг когорт, использования оттока и дисконтирования или простого перемножения слагаемых. Поэтому в них несложно разобраться самостоятельно.

Какой период и горизонт взять для анализа

Год — наиболее часто используемый период для большинства офлайн-индустрий.

Неделя — для мобильных приложений.

Для гибридных, омниканальных моделей нужно подобрать такой период, где вероятно совершение хотя бы одной покупки средним клиентом — например, месяц или квартал.

Пожизненная ценность клиента — это многолетний (то есть многопериодный) расчет, обычно рассчитанный на 3–7 лет вперед.

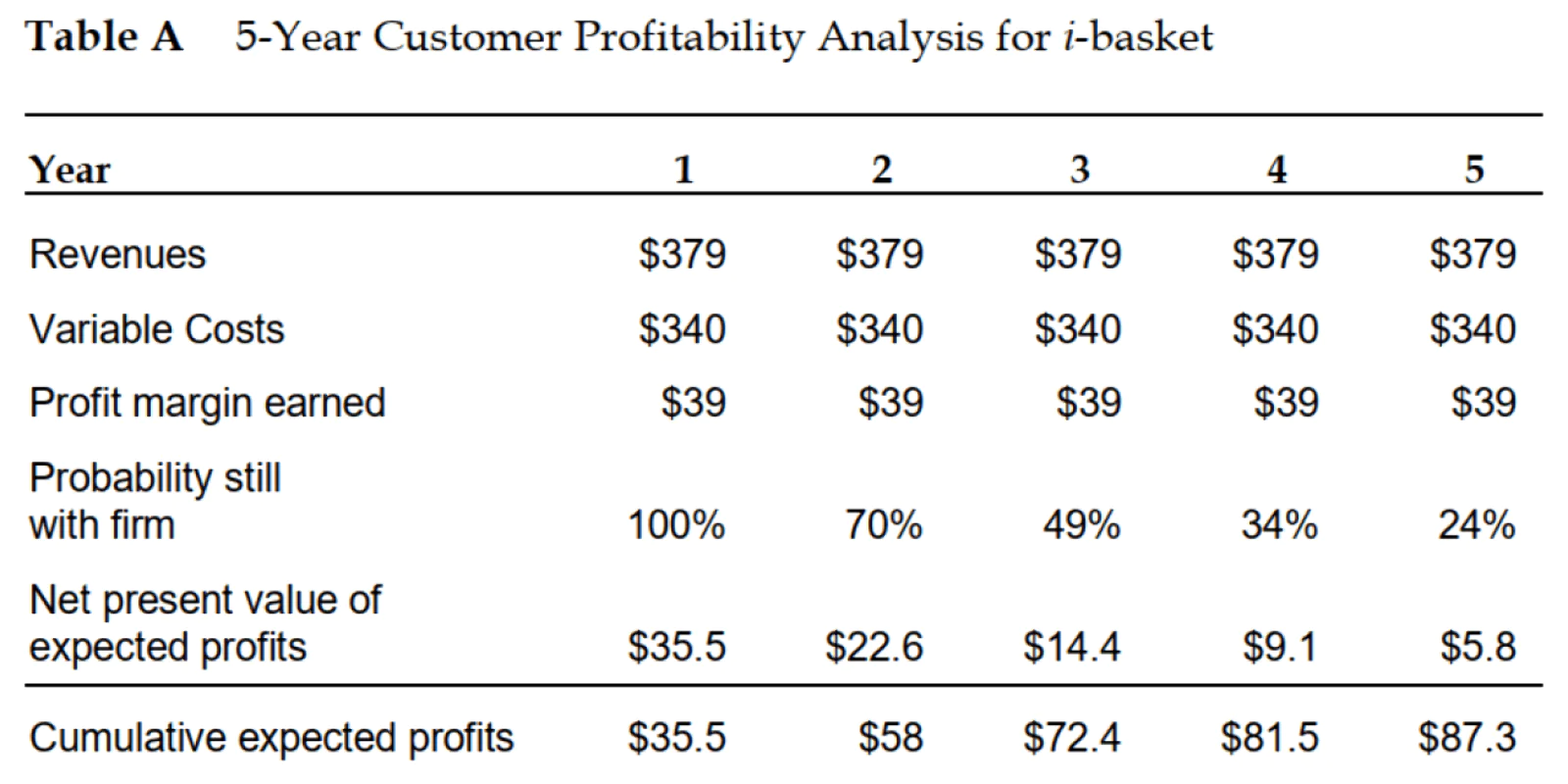

На практике анализ, выходящий за рамки этого периода, считается слишком спекулятивным, чтобы быть надежным. Количество периодов, используемых в расчетах, называют горизонтом модели или прогноза. Например, период — год, горизонт — 5 лет:

доходы (revenue) и расходы (variable costs) усредняются и фиксируются на весь период;

считается валовая прибыль, она же маржа (profit margin), через вычитание;

добавляется вероятность сохранения клиента — 0,7 в каждый год (период), 0,49 = 0,7 × 0,7;

считается произведение маржи и вероятности удержания за каждый период, то есть сколько прибыли принесут текущие клиенты через Х лет в ценности, выраженной на сегодняшний день;

эти слагаемые суммируются нарастающим итогом за весь горизонт в 5 лет;

итого LTV = 87,3 $.

Ряд может продолжаться и далее, но новые слагаемые будут так малы, что не повлияют значимо на данный LTV. Иначе говоря, 95% итоговой ценности уже содержатся в этой цифре и горизонт можно далее не продлевать.

1. В пределах одной компании не рекомендуем напрямую сравнивать клиентов с разным периодом или горизонтом жизни. Лучше привести все переменные к единому разряду.

2. Основная проблема при таком подходе к расчету пожизненной ценности клиента — использование статической ценности. Во-первых, формула предполагает стабильную маржу (годовую прибыль клиента), что обычно маловероятно. Во-вторых, она также предполагает стабильный уровень лояльности с течением времени, что еще менее вероятно.

Как собрать данные для расчета LTV

Для разовых расчетов по формулам (валовый метод) собирать данные даже не потребуется — достаточно умножить средний чек на количество покупок. Однако пользы от результата такого метода немного:

1. Если входные параметры остаются неизменными месяцами, то и LTV будет оставаться статичным.

2. Если делать расчет для всей базы, то получим «в среднем по больнице». Обычно клиенты не так однородны. Интереснее понять, как LTV покупателей-мужчин отличается от женщин. Но для этого сегменты нужно выделить и рассчитать нужные для формулы параметры отдельно.

Когортный анализ агрегированно по сегментам более или менее достоверно можно построить в Google Analytics,

Appmetrica, Amplitude. Затем данные оттуда загрузить в xls и закончить расчеты.

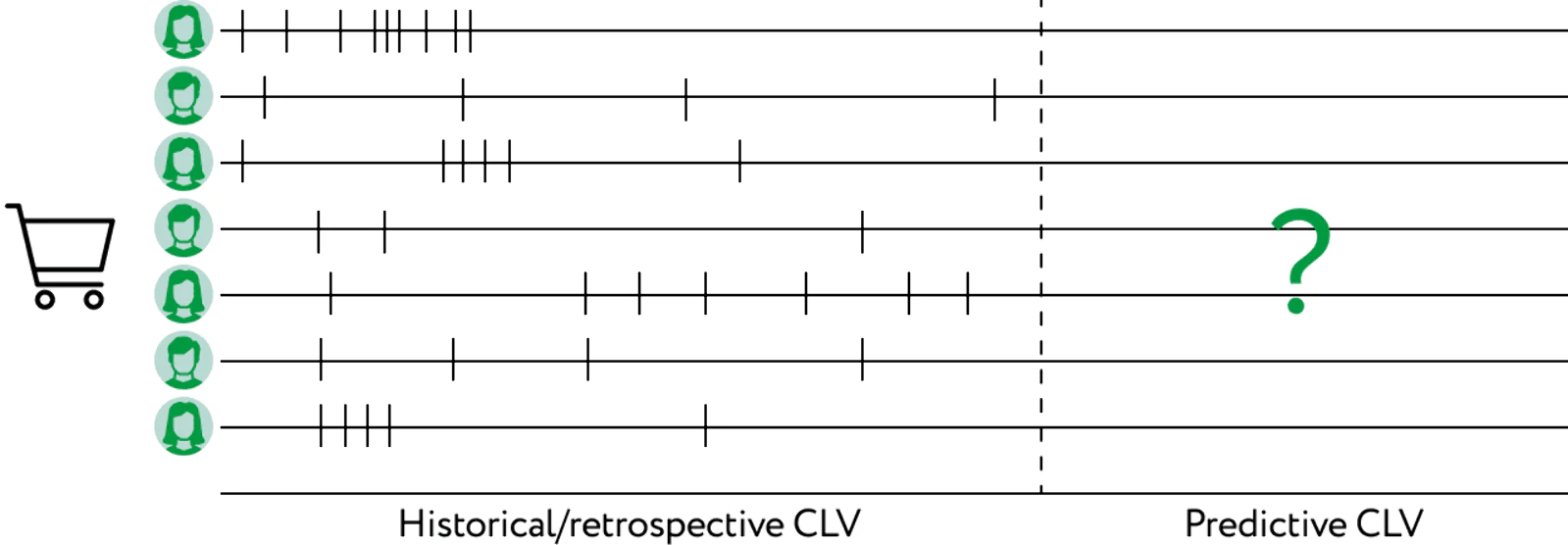

Поэтому под сбором данных будем понимать этап решения задачи прогноза LTV до уникального клиента. Рассмотрев эти транзакции во времени, потребуется рассчитать количество, средний чек, срок без покупок до прогноза. Получим таблицу: строки — уникальные клиенты, столбцы — их покупки. Для работы можно использовать статистические методы или машинное обучение.

Таблица для расчета LTV: строки — уникальные клиенты, столбцы — покупки

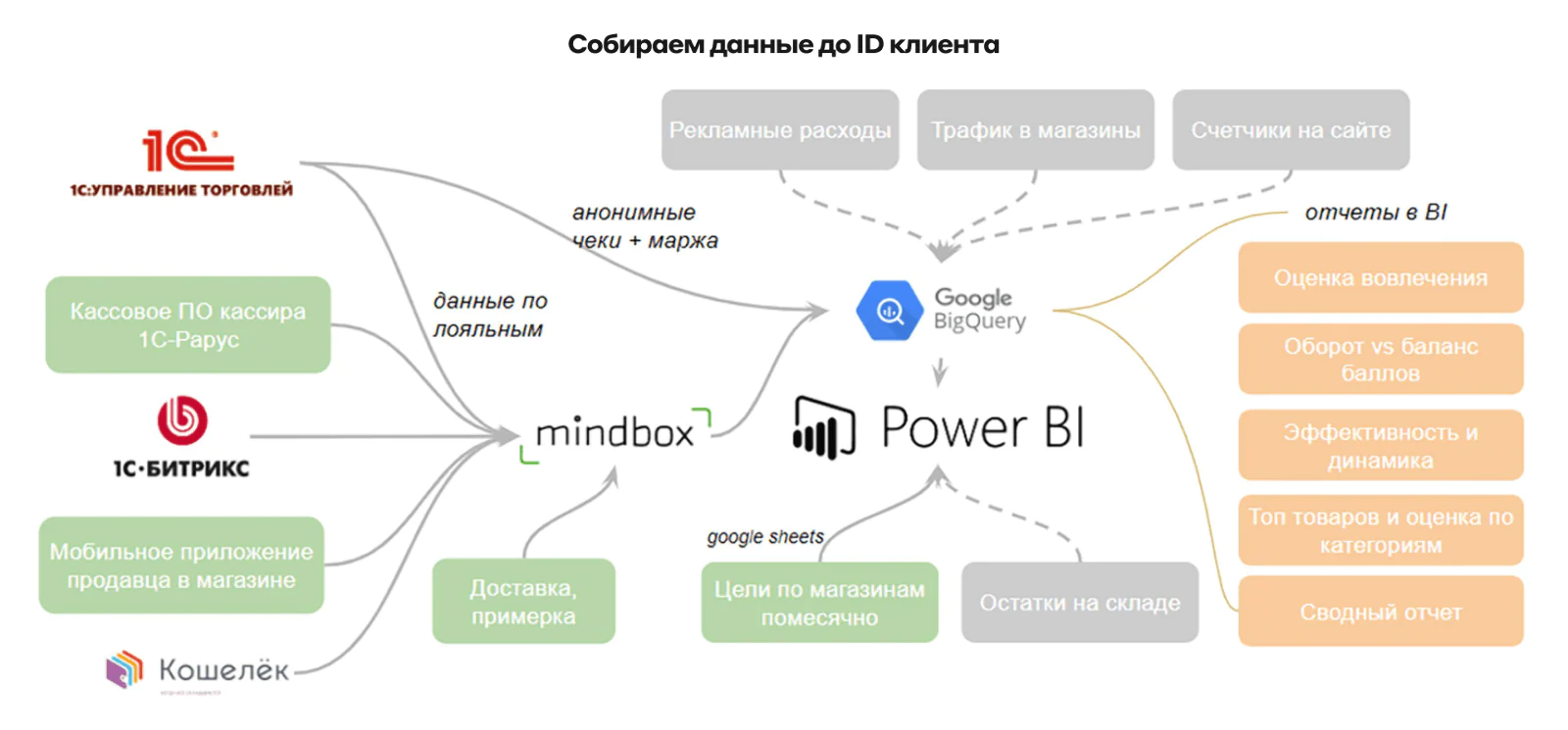

Для «игры в долгую» и автоматического обновления метрики имеет смысл загружать все данные в облачное хранилище. Например, транзакционные данные хранятся в ERP (чаще 1С-продукты) или CRM. Если в компании внедрена CDP (например, Mindbox), то лучше брать данные по API оттуда:

Как видно из схемы, вокруг уникального ID клиента можно собрать и другие данные (выделены зеленым), и добавить косвенные факторы (выделены серым). Такой набор данных уже обрабатывается методами машинного обучения.

Как видно из схемы, вокруг уникального ID клиента можно собрать и другие данные (выделены зеленым), и добавить косвенные факторы (выделены серым). Такой набор данных уже обрабатывается методами машинного обучения.

Альтернативный способ — можно собирать транзакции в Excel-таблицы и считать в них.

Как выбрать подходящий метод расчета

Итак, что лучше выбрать: когортный отчет, готовый отчет в GA, подобрать формулу или прогнозировать LTV статистически?

Сложность в том, что для расчета LTV нет единой методики. Разные индустрии и отдельные компании используют различные подходы. Каждый ищет ответ самостоятельно. И даже такая авторитетная организация, как

Marketing Accountability Standards Board (MASB), не утвердила ни одной методики. Верные ответы ищут скорее независимые исследователи и команды.

Выбор модели расчета LTV зависит от таких факторов:

что уже используют в вашей индустрии, опыт и кейсы других компаний;

какой точности будет достаточно, можно ли пренебречь частью факторов;

нужно ли считать LTV до клиента или достаточно грубой оценки до сегмента или всей базы;

какое количество и качество данных доступны уже сейчас. Чем больше хороших данных до уникального клиента, тем более точным будет расчет;

с какой периодичностью вам нужна метрика. Чем чаще ее нужно обновлять, тем точнее должен быть прогноз.

Учитывая эти факторы, можно воспользоваться нашим руководством:

Низкая

нет

агрегаты

редко

формулы

Средняя

нет

есть транзакции

редко или часто

когорты или отчет GA

Средняя

да

есть транзакции

редко или часто

статистические методы

Средняя

да

есть транзакции

часто

ML

Высокая

да

детальные

часто

ML

Итак, если нужно вычислить LTV наиболее точно, применяют метод машинного обучения (machine learning, ML-подход), в котором используется весь доступный набор данных о действиях клиента:

традиционные — структура транзакций (чеков), клик стрима и микроконверсий на сайте, информация в профиле клиента;

специализированные — действия в мобильном приложении, содержание переписки в чат-боте, чтение тематических статей в блоге компании или на сторонних ресурсах.

Подробнее о методе машинного обучения — в следующей части.

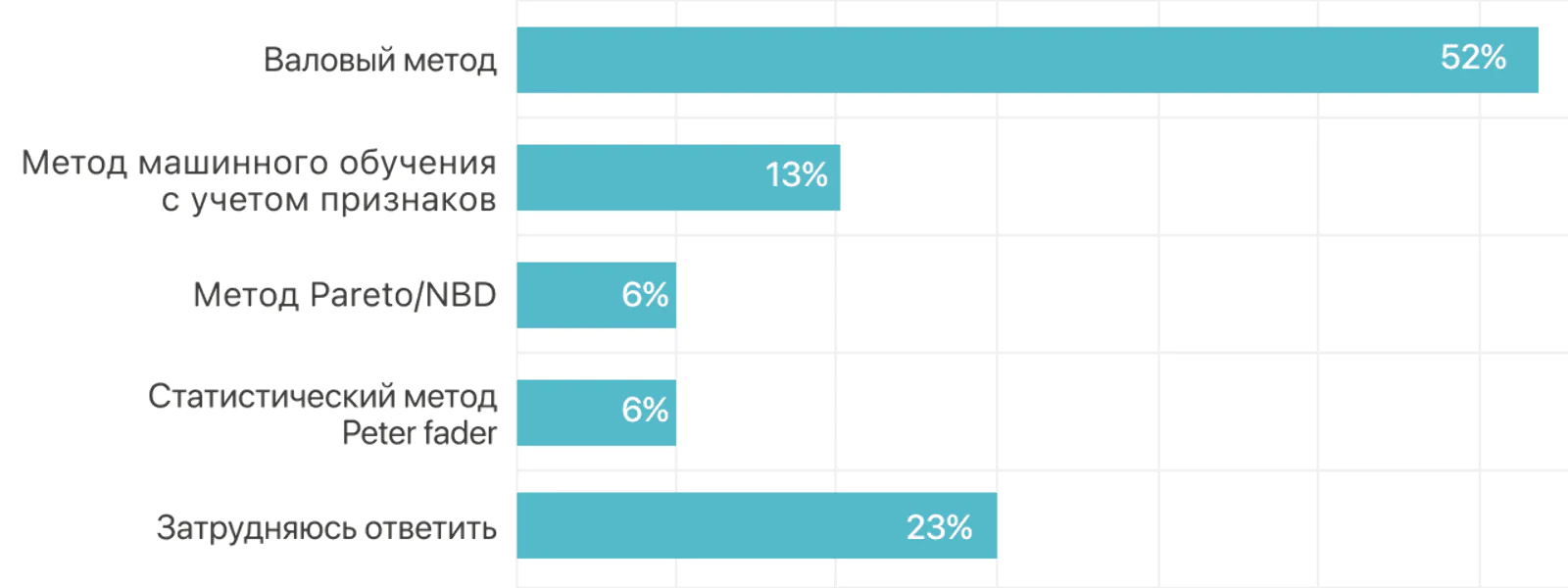

Согласно исследованию LTV в СНГ, более половины компаний использует валовый метод. Однако более 25% крупного бизнеса переходят на ML, что подтверждает обоснованность таких инвестиций:

Как честно прогнозировать метрику

Прогнозирование метрики значительно полезнее для бизнеса, так как позволяет оценить как потенциал работы с конкретным клиентом, так и ценность отдельных сегментов и когорт внутри базы.

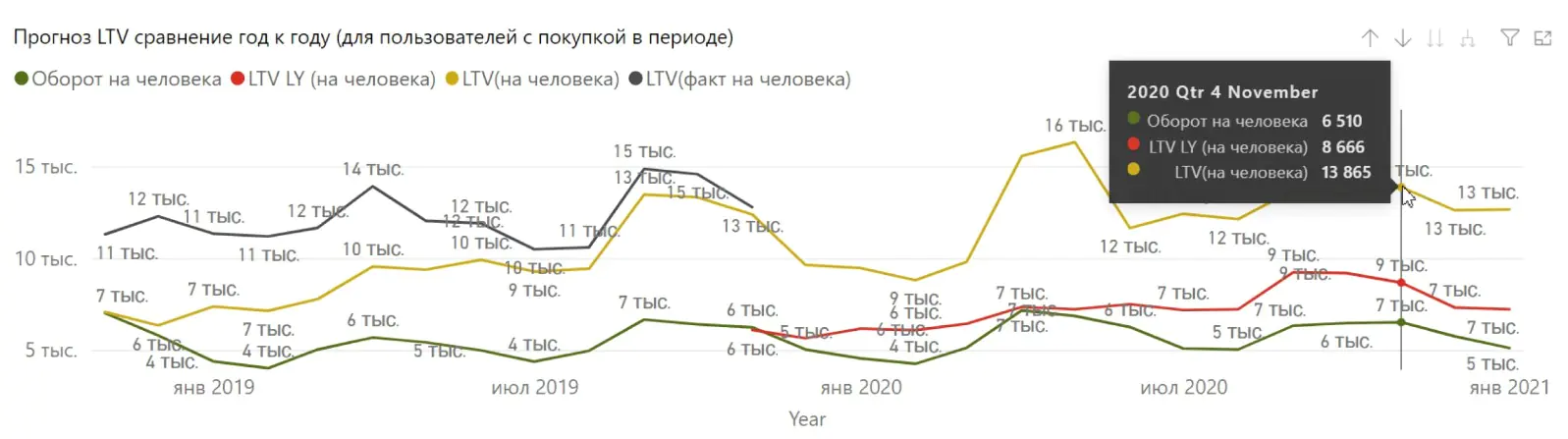

В отчете Benetton видно, что средний прогнозный LTV на активного покупателя в несколько раз выше оборота за год:

Мы рассмотрим статистические методы и создание модели машинного обучения в следующей части гайда.

Ключевые мысли и рекомендация

Расчет LTV нужен для двух уровней:

Стратегический. LTV нет в отчетности публичных компаний, но именно он показывает суммарную ценность любого бизнеса как суммы ценности всех его клиентов. Это важно для инвесторов, акционеров и руководителей.

Тактический. Метрика позволяет управленцам и всему отделу маркетинга применять строгую экономическую дисциплину, сопоставляя LTV с CAC, CPA или CPI, а также расставлять приоритеты при сегментации и удержании клиентов, планировании промокампаний. Таким образом в компании обеспечивается прозрачный ROI для системной работы.

Начинать расчет LTV с более простого валового метода и постепенно идти к машинному обучению, постоянно улучшая точность метрики.

Юлия Дютей

Директор по развитию бренда и маркетинговых коммуникаций Geox в России

Нам важно внедрить расчет LTV в рамках проекта оценки программы лояльности. Планировали сделать это в 2021 году, но из-за переноса запуска собственного онлайн-магазина на 2022 год отложили реализацию этой задачи на некоторое время.

Под lifetime (жизненный цикл) мы понимаем усредненный период приверженности конечного покупателя к бренду; в нашей индустрии этот показатель нестабилен и может занимать от года до пяти лет. Поэтому валовый метод расчета дает большой разброс в оценках. Сейчас мы стараемся точнее определить этот период в собственной рознице. Но предполагаем, что с запуском собственного интернет-магазина подход к расчету показателя и к интерпретации его значений будет неминуемо скорректирован. Сейчас мы можем делать прогноз на 12–18 месяцев, используя данные о транзакциях и усредненной частоте покупок одним клиентом — с привязкой к карте лояльности и без. А сам период представления данных может меняться от месяца до полугодия, так как наша компания живет сезонами (полугодиями), в привязке к коллекциям.

Александра Кулачикова

Product owner Semrush

С точки зрения маркетологов — клиентов Semrush — метрика LTV инертна и сложна в управлении. В качестве KPI многие используют более управляемые метрики, например

CAC,

средний чек или

ARPU. Дополнительную сложность составляет задача подсчитать все необходимые данные точно, поэтому маркетологи могут опираться на прокси-метрики, такие как CPA и CR.

Замечу, что метрика LTV сложна не только из-за низкой управляемости. LTV зависит от срока жизни продукта, а на определенных стадиях развития просто не существует накопленных данных, достаточных для измерения LTV. Поэтому я бы рекомендовала обращаться к аналитике с учетом LTV после полугода накопления данных.

В Semrush мы используем LTV для средне- и долгосрочного планирования. А для рутинных оценок результатов и коммуникаций с клиентами мы начали использовать предсказательные модели, которые сегментируют пользователей по вероятности совершения покупки.