В статье рассказываем, как менялось поведение клиентов в последние полгода и как под него подстраиваются food-ритейл в целом и Selgros в частности.

19 октября 2022

«Нас ждёт борьба за потребителя, который будет экономить», — директор по маркетингу Selgros Cash & Carry Russia Оксана Карпухина

Selgros Cash & Carry в России — это сеть из 11 гипермаркетов в Москве и регионах, а также e-commerce: интернет-магазин на площадке «Сбермаркета» и мобильное приложение.

Обсудили с директором по маркетингу Оксаной Карпухиной:

- как стратегия «локальный герой» помогает Selgros выигрывать клиентов;

- как менялось поведение клиентов в последние полгода и какая покупательская стратегия стала основной сейчас;

- как food-ритейл в целом и Selgros в частности подстраиваются под поведение клиента и что будет происходить с рынком;

- Telegram, «Кошелёк», партнерские проекты, мобильное приложение — какие каналы помогают Selgros привлекать клиентов в новых условиях.

Оксана Карпухина, директор по маркетингу Selgros

«Даже наши гипермаркеты в Москве различаются». Стратегия «локальный герой» и портрет клиента

В чем дифференциация Selgros? Чем вы отличаетесь от другого food-ритейла?

Наше преимущество — собственный мясной цех и высокая экспертность в закупке и работе с поставщиками.

Мы можем адаптировать магазины под специфику каждого региона

Свою стратегию мы называем «локальный герой». За счет того, что мы небольшие, мы можем адаптировать магазины под специфику каждого региона. Даже наши гипермаркеты в Москве различаются: мы анализируем данные о поведении клиентов каждого магазина и в зависимости от этого меняем промостратегию.

Например, наши гипермаркеты в Котельниках и Зеленограде находятся в зоне плотной застройки, и покупатели используют их как магазины у дома: мы видим это по частоте покупок и товарам в корзине. Поэтому в таких магазинах размещаем кафе и большие отделы кулинарии.

Магазины отличаются и с точки зрения платежеспособности клиентов. Например, клиенты во Внукове и в Алтуфьеве — это клиенты с очень разной стоимостью корзины. Поэтому в ассортименте магазина во Внукове выше доля третьей-четвертой корзины, а в промоматериалах больше дорогих товаров.

Есть магазины, например в Бирюлево, где клиенты более промоориентированные — мы видим, что в их корзинах высокая доля промотоваров. Понятно, что они ждут от нас скидок и выгодных предложений, поэтому мы повышаем долю промотоваров в ассортименте этих магазинов.

Кто ваш клиент?

Мы делим клиентов на B2B и B2C, при этом на B2C приходится около 80% продаж в общей структуре. Среди них выделяем три типа клиентов, которые отличаются по поведению:

Клиенты

Частота покупок в месяц

Средний чек

Клиенты розницы без карты лояльности

х

х

Клиенты розницы с картой лояльности

х + 90%

х + 40%

Клиенты e-commerce

х + 10%

х + 150%

-

на 35 %подняли частоту покупок у участников программы лояльности за год

Для каждого типа клиентов у нас свой подход в продвижении и свой маркетинг-микс. Например, мы поставили цель поднять частоту покупок участников программы лояльности. Много работали с этим сегментом: предлагали персональные промо в зависимости от истории покупок, давали скидку на следующую покупку. В результате за год подняли частоту покупок на 35%.

Сейчас в работе с лояльной аудиторией хотим увеличить core клиентов — тех, кто был у нас более 20 раз в год. Для этого не так давно запустили специальную программу с экстрабонусами.

А как отличается поведение клиентов в онлайне и специфика работы с ними?

Средний чек клиентов в онлайне намного выше даже по сравнению с нашими лояльными клиентами. При этом состав корзины зависит от того, покупают ли клиенты только в онлайне или ходят в розницу тоже. Первые заказывают в том числе фреш-продукты, а вторые покупают в супермаркете свежие продукты: мясо, молоко, рыбу, овощи, фрукты, а домой заказывают dry food.

«Скупали dry food и алкоголь». Поведение клиентов в новой реальности

Как менялось поведение ваших клиентов с февраля?

В марте клиенты были в шоке. Спрос был ажиотажный. Резко выросли продажи «кризисных» категорий — люди закупались, стремясь сохранить деньги.

Гречка?

Кстати, нет. Гречка, видимо, еще осталась с пандемии. На этот раз все покупали сахар. Скупали dry food и алкоголь. Огромный спрос был на порошки, памперсы, прокладки.

Бытовую химию и средства гигиены клиенты скупали во время мартовского ажиотажного спроса

В апреле трафик начал снижаться: клиенты продолжали покупать, но уже перестраивали свое поведение. В это время ритейл восстанавливал логистические цепочки и находил новых поставщиков, доля промо была невысокой.

А когда клиенты перестали покупать впрок, в мае?

Да, в мае ситуация изменилась: клиенты уже закупились и начали отказываться от части товаров. Стали сокращать расходы и переходить к накоплению. Доля онлайн-продаж FMCG-товаров снизилась до уровня 2021 года.

SKU — stock keeping unit, товарная позиция

В корзине было меньше SKU, а выбор товаров больше зависел от промо, при этом среди них было больше свежих товаров. Из-за инфляции средний чек не падал, но по корзине было видно, что покупатели начали экономить: выросла доля товаров, купленных со скидкой. С мая клиенты стали более промоориентированными.

-

49 %покупателей прикладывают серьезные усилия, чтобы найти самые выгодные цены.

Исследование Nielsen

Мы постоянно следим за исследованиями поведения потребителей, в том числе Nielsen и INFOLine. И один из отчетов Nielsen говорит, что 49% покупателей прикладывают серьезные усилия, чтобы найти самые выгодные цены. То есть сэкономленные деньги для них важнее потраченного времени. Если раньше клиенты готовы был обойти три магазина в поисках самой низкой цены на товар, то сейчас они сравнивают до пяти. Репертуар торговых точек среднего потребителя — 4,7 магазина.

При этом по нашим core-клиентам мы видим, что для них уже не так важен бренд. Главное — это качество и цена, выгода. Поэтому сейчас растет доля продаж СТМ.

Какими в итоге были для вас результаты второго квартала?

Думаю, все ритейлеры, закрывая второй квартал, увидели рост в выручке, но падение в штуках. При этом трафик постепенно снижался: люди стали ходить в магазины реже и более целенаправленно.

С июля все стали восстанавливаться, мы в том числе. Трафик и активная база возвращаются к прежним значениями.

«О бесплатной доставке можно забыть». Изменения на рынке food-ритейла

А как эти же полгода выглядели с вашей стороны? Что делали ритейлеры, когда ломались логистические цепочки, а спрос рос?

Первое время ситуация менялась каждый день. Не все поставщики могли обеспечить наличие стока. А Selgros — гипермаркет, и не может иметь только два SKU в какой-либо товарной категории. Нужно было обеспечивать широкий ассортимент. Так что каждый день у нас проходили срочные встречи, где мы обсуждали ситуацию с ценами, стоками, поставками. Быстро принимали решения о замене товаров на те, что предлагали локальные поставщики.

Весной весь ритейл отменил печатные каталоги

Само собой, в этих условиях приходилось отказываться от промо. Например, печатные каталоги — это базовый для ритейла и хорошо знакомый клиенту инструмент продвижения. И весной весь ритейл отменил печатные каталоги. Цикл их производства долгий, а ситуация на складе и цены менялись каждый день. Поэтому даже в офлайне клиенты сканировали QR-коды и переходили в цифровой каталог. А мы могли быстро обновлять их, чтобы давать клиентам достоверную информацию.

При этом я бы не хотела, чтобы ритейл ассоциировался только с олдскульными печатными каталогами, наружкой и другой традиционной рекламой. У нас развитые диджитал-коммуникации и электронные форматы, где можно за день менять рекламные подходы и подключать новые каналы.

В мае мы стали выравнивать долю промо и в e-commerce, и в рознице. И сейчас у нас она даже выше, чем до февраля. Так же ведут себя и другие ритейлеры: клиент стал более промоориентирован.

Получается, гипермаркеты сейчас просто воюют по цене? У кого больше промо — у того и купят?

Мы стараемся отличаться от конкурентов по типам промо. Понятно, что у нас есть стандартные для всех акции вроде категорийных скидок. Но вместе с тем у нас отлично работают шок-цены — товары со скидками до 70% просто улетают! Есть специальные акции для участников программы лояльности: они даже на промоассортимент получают высокую дополнительную скидку.

Клиент становится более ориентированным на промо, и доля промоассортимента в ритейле растет

При этом мы делаем акцент на том, что наши скидки настоящие. Скидки в гипермаркетах часто бывают не до конца честными, а мы в ценах не обманываем — это часть нашей стратегии и позиционирования.

Что, по-вашему, будет происходить дальше? Например, многие прогнозируют снижение клиентского сервиса в условиях жесткой ценовой конкуренции.

В понятие сервиса можно вкладывать разные значения. Например, в дискаунтеры люди ходят ради самой низкой цены — о каком сервисе можно говорить? При этом думаю, что о бесплатной доставке в food-ритейле действительно можно забыть.

В онлайне будет происходить каннибализация трафика между ритейлерами. Особенно если учитывать, что сейчас они мало различаются по ассортименту. У нас здесь есть преимущество: собственный мясной цех очень помогает выделиться.

Собственный мясной цех помогает Selgros выигрывать конкуренцию за клиентов в онлайне

Клиенты, у которых в зоне доставки, допустим, три гипермаркета, легко переключаются между ними, как только им предлагают скидку, доставку или другую «плюшку». Если не проводить промо на маркетплейсе, то продажи быстро падают. Мы все сейчас в «красном океане».

«За один день запустили Telegram-канал». Маркетинг Selgros в новых условиях

Как изменился ваш маркетинг после всех потрясений?

Catchment area — зона охвата магазина

В начале года нашей главной задачей было повысить знание бренда — стандартная охватная история. А сейчас мы сосредоточены на catchment area.

Оптимизируем бюджет на маркетинг. Впрочем, мы всегда были про деньги и cost-эффективность, любые маркетинговые акции оценивали с точки зрения затрат, выручки и прибыльности.

Еще сама организация работы стала другой. Раньше мы работали годовыми и полугодовыми промокалендарями — такая стандартная ритейловая история. Сейчас, когда сложно планировать на долгий период, мы живем короткими спринтами, отдельными промоакциями. Проводим акцию, оцениваем затраты и эффективность и, если мы видим положительный эффект, масштабируем. Стараемся тестировать одновременно много гипотез и быстро менять то, что не работает.

Приведите пример такой гипотезы. В какой ситуации вы что-то протестировали, увидели цифры и скорректировали подход?

Хороший пример — персональные предложения в рамках программы лояльности. Раньше мы, опираясь на ML-алгоритмы, предлагали клиенту только те товары, которые он покупает. Но когда проверили эффективность этих предложений в тесте с контрольной группой, то увидели не те результаты, которые прогнозировали. В итоге полностью изменили логику, и выручка по данным клиентам выросла более чем на 50%.

Даже в наружной и телерекламе мы стараемся опираться на данные

При этом даже в традиционных рекламных каналах — наружной и телерекламе — мы стараемся опираться на данные. Например, мы обогащаем свои данные о клиентах данными операторов связи и получаем подробный профиль клиента. С одной стороны, мы знаем, что он покупает, с другой — где он проводит день, когда и как едет на работу и с работы. И можем, например, понять, где лучше разместить наружную рекламу и что на ней должно быть.

Какие задачи стоят перед маркетингом Selgros прямо сейчас?

У нас сейчас две главные аудитории — лояльные клиенты и новые.

У лояльных клиентов хотим растить frequency и средний чек, в этом помогают механики в программе лояльности — уходим в микросегментацию и запускаем персональные промо. Полгода назад мы интегрировали CDP и сейчас много вкладываем в email-маркетинг. Средний click rate наших писем сейчас — 9%. Также обновили мобильное приложение.

А для привлечения новых клиентов используем маркетинг-микс с фокусом на охватные инструменты.

По вам ударил уход рекламных каналов? Как заменяете?

Да, нам было очень больно: «отвалились» самые охватные и конверсионные каналы.

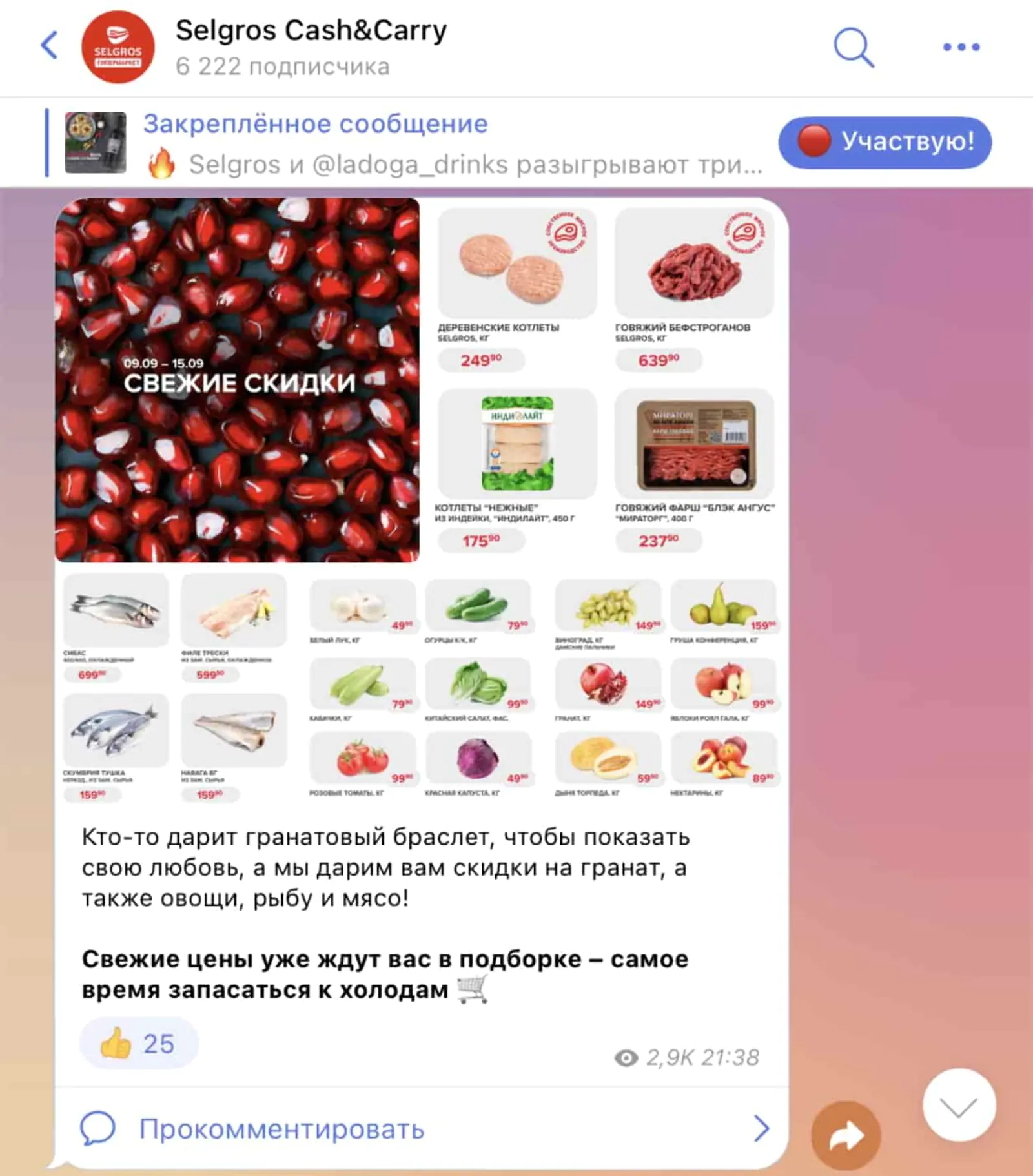

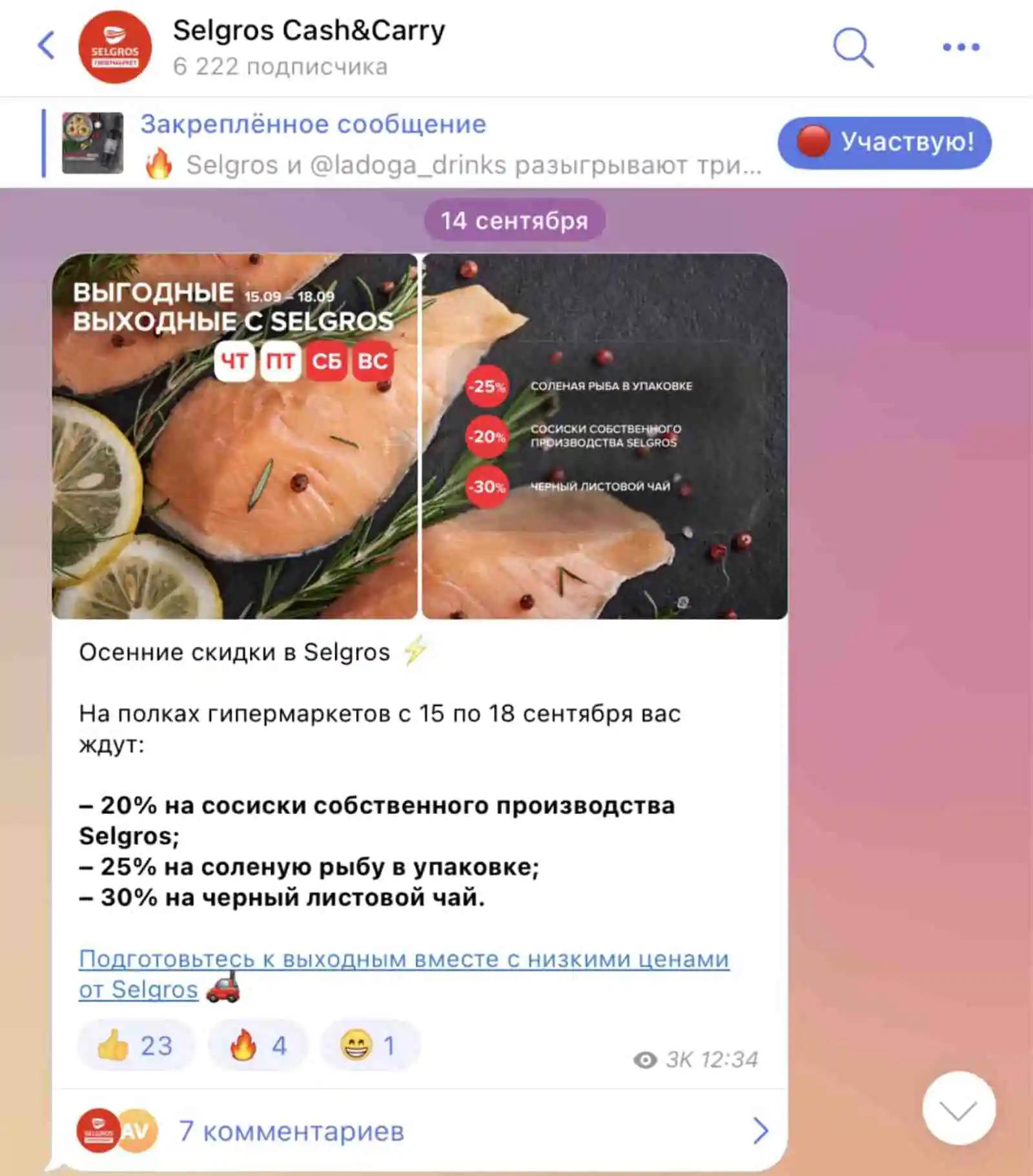

Мы, например, вели свой аккаунт в Instagram* и проводили там много кампаний. А с его уходом за один день запустили Telegram-канал, сделали о нем email-рассылку по нашим лояльным клиентам и стартовали кросс-промо и посевы в популярных каналах. В итоге быстро нарастили долю Telegram и видим, что этот канал приносит продажи: иногда проводим эксклюзивные промо, о которых рассказываем только в Telegram-канале, и по ним замеряем его эффективность.

В своем Telegram-канале Selgros публикует скидки и акции

Когда перестали работать инструменты Google, у нас как раз шли масштабные рекламные кампании, для которых были очень важны и охватные, и performance-каналы. Поэтому с YouTube и Google Ads мы быстро переключились на рекламные инструменты «Яндекса».

Со временем добавили MediaDesk и MyTarget, стали запускать рекламные кампании во «ВКонтакте» — и через MyTarget, и напрямую. Сейчас по конверсии и стоимости клиента они почти соизмеримы с теми каналами, что мы потеряли.

Что еще делаете для привлечения новых клиентов?

В мае мы выпустили свои карты лояльности в приложении «Кошелёк». У нас выгодные условия для участников: они получают бо́льшую скидку на промопозиции, особенно на товары третьей-четвертой корзины вроде хорошего вина или оливкового масла. Поэтому продвигаем программу лояльности через «Кошелёк»: там покупателям проще зарегистрироваться, а нам — коммуницировать с ними. По регистрациям и конверсии в активных клиентов видим, что этот канал работает.

Сейчас партнерство — тренд и в закупках, и в маркетинге

Shop & shop — формат, когда два магазина объединяются в одном торговом зале

Планируем развивать партнерские программы. Сейчас партнерство — тренд и в закупках, и в маркетинге. Например, в офлайне делаем партнерский проект с сетью зоомагазинов «Бетховен». В гипермаркетах, где высокий средний чек, как во Внуково, мы открываем магазины «Бетховена» в формате shop & shop. Получается win-win: и мы, и коллеги привлекаем новых клиентов и повышаем продажи. Я не могу делиться цифрами, но мы отслеживаем трафик и выручку — и видим клиентов, которые с открытием «Бетховена» стали регистрироваться в программе лояльности и покупать его товары.

Вы упоминали, что вам важно развивать онлайн-клиентов. Как давно вы запустили интернет-магазин?

В онлайн мы вышли в период пандемии, когда без него просто нельзя было. Начали работать как white label со «Сбермаркетом». Для нас это очень удобно: мы быстро получили e-commerce, а «Сбермаркет» взял на себя весь фулфилмент.

При этом сейчас мы обновляем собственный интернет-магазин, чтобы улучшить основные показатели эффективности: повысить количество заказов, уменьшить долю брошенных корзин, повысить SKU в корзине и средний чек. Доставка и сервис по-прежнему будут на стороне партнера: свой e-commerce не всегда рентабельный и очень трудозатратный, часто он работает с минусовой EBITDA. Также заказать наши товары можно через приложение.

Зачем Selgros приложение?

Мы планируем уходить в mobile first, чтобы клиенту было удобнее заказывать, а нам — регистрировать его в программе лояльности, обогащать его данные и настраивать целевые коммуникации в мобильных пушах. Пока только строим полноценный e-commerce внутри приложения и не продвигаем его, но уже видим, как установки растут органически.

Рассчитываем, что со временем приложение поможет, с одной стороны, растить выручку текущих клиентов, а с другой — привлекать новый трафик.

Вы много говорили о конкуренции между ритейлерами. За счет чего Selgros сможет ее выдерживать?

Мы приняли стратегию дифференциации: мы не как все и не бежим за всеми. Например, сейчас начался школьный сезон. Обычно ритейл в это время предлагает большую скидку на товары для учебы. Мы решили пойти другим путем и убить сразу двух зайцев: конечно, мы использовали этот сезон как инфоповод и приглашали клиентов за покупками к школе. Но мы усовершенствовали это предложение: «Если клиент покупает товары из школьного ассортимента на 3,5 тысячи рублей, он получает скидку 15% на любой чек в сентябре». То есть мы привязали к этому инфоповоду свой продуктовый и непродуктовый ассортимент. Это помогло нам вернуть в сентябре тех, кто закупился школьными товарами в августе, — конверсия 32%.

В Selgros использовали школьный сезон как инфоповод, чтобы повысить продажи продуктового и непродуктового ассортимента

Мы хорошо понимаем, что ближайшее время будет агрессивным, потому что в отличие от других рынков с рынка food-ритейла не ушел никто. Поэтому нас ждет борьба за потребителя, который будет экономить.